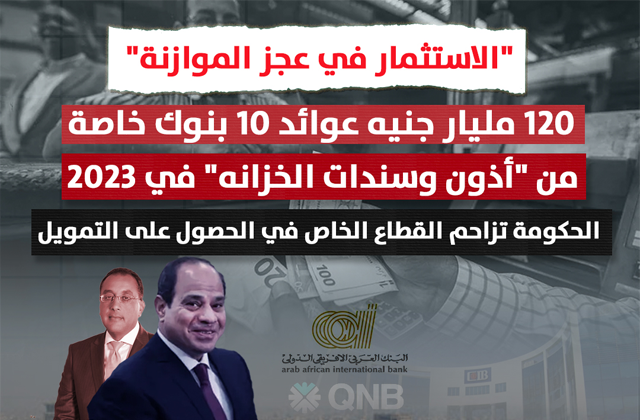

"الاستثمار في عجز الموازنة" | 120 مليار جنيه عوائد 10 بنوك خاصة من "أذون وسندات الخزانة" في 2023 الحكومة تزاحم القطاع الخاص في الحصول على التمويل

دحض الإدعاء

📌 خلال افتتاحه محطة قطارات الصعيد، في 12 أكتوبر 2024، تحدث الرئيس عبد الفتاح السيسي، عن حجم واردات مصر من الخارج، مطالبًا رجال الصناعة والمستثمرين بالتركيز على التصنيع المحلي بدلًا من الاستيراد الذي يستنزف العملات الأجنبية.

◾ في حديثه، تجاهل الرئيس الأثر الكبير للسياسات التي تنتهجها الحكومة والبنك المركزي في الوقوف عائقًا أمام توسع التصنيع المحلي، حيث أدى الارتفاع القياسي في أسعار الفائدة، وتوسع الحكومة في الاقتراض من البنوك لسد عجز الموازنة، إلى حرمان المستثمرين من الحصول على التمويلات اللازمة لعملهم، بحسب خبراء اقتصاد.

◾ وفق تحليل #متصدقش لتقارير البنك المركزي والقوائم المالية لأكبر 10 بنوك خاصة في مصر، يعتبر إقراض الحكومة النشاط المهيمن على السوق المصرفي بسبب الربحية العالية والمضمونة، ما يضع المستثمرين الصناعيين في منافسة غير عادلة،

◾ وحققت البنوك الـ 10 التي تتبعناها عوائد بلغت 120 مليار جنيه خلال عام 2023 فقط، نتيجة الاستثمار في أدوات الدين الحكومية، ما يجعله المصدر الأول لعائدات معظم هذه البنوك.

⭕ أرباح مضمونة وسهلة

◾ تُظهر بيانات البنك المركزي، استحواذ الحكومة على 67.5% من إجمالي الائتمان المحلي بنهاية مارس 2024، والذي يشمل جميع القروض المقدمة من البنوك، مقابل 28.6% فقط نصيب القطاع الخاص والأفراد.

◾ يخالف هذا الوضع في الكثير من الاقتصادات العالمية، والتي يحصل فيها القطاع الخاص على النسبة الأكبر من الائتمان المحلي، بحسب الدكتور ولاء بكري، الباحث والمحاضر في إدارة وتمويل المشروعات الدولية بجامعة ويستمنستر البريطانية.

◾ خلال الأعوام الثلاثة الأخيرة، زادت استثمارات البنوك العاملة في مصر في أدوات الدين الحكومية بنسبة 86% لتصل إلى 5.22 تريليون جنيه في يونيو 2024، مقارنة بـ 2.8 تريليون جنيه في يونيو 2021.

◾ وتعتمد الحكومة المصرية على الاقتراض عبر أدوات الدين، والتي تشمل أذون الخزانة قصيرة الأجل (تتراوح آجال استحقاقها بين 91 و364 يومًا)، والسندات طويلة الأجل (تتراوح آجالها بين سنة و30 سنة).

◾ وتربح البنوك فائدة على أذون الخزانة تتراوح بين 25% و32%، وفق آجال الاستحقاق. ويختلف العائد على السندات، بحسب المدة، حيث تمنح عوائد أعلى للسندات الأطول أجلًا.

◾ نتيجة لذلك، زاد صافي أرباح البنوك بنسبة 29.8% في العام المالي 2021/ 2022 وارتفع بنسبة 118.9% في عام 2022/ 2023، بحسب بيانات البنك المركزي.

◾ وكشفت القوائم المالية التي حللها فريق #متصدقش عن استثمار 10 بنوك خاصة 906.5 مليار جنيه في أدوات الدين الحكومية خلال عام 2023، ونتج عنها تحقيق هذه البنوك صافي عائد بلغ 120.5 مليار جنيه.

◾ تشمل هذه البنوك: البنك التجاري الدولي - الأهلي قطر الوطني - العربي الأفريقي - الإسكندرية - فيصل الإسلامي - إتش إس بي سي - بنك أبوظبي التجاري - المصري الخليجي - كريدي أجريكول - قناة السويس.

◾ ويسيطر بنكي مصر والأهلي مصر على الحصة الأكبر من الاستثمار في أدوات الدين الحكومية، لكن تحليلنا استثناهم باعتبارهم بنكين حكوميين.

⭕ إقراض الحكومة يُهيمن على أنشطة البنوك

◾ في عام 2023، استثمر البنك التجاري الدولي، أكبر بنوك القطاع الخاص في البلاد، 200.8 مليار جنيه، جنى منها عوائد بقيمة 32.9 مليار جنيه ما يُعادل 31.6% من إجمالي صافي الدخل الذي حققه البنك في 2023.

◾ وخلال الأشهر الستة الأولى من 2024، ارتفعت استثمارات "التجاري الدولي" في أدوات الدين الحكومية إلى 234 مليار جنيه، وهو ما يُمثل نحو 23% من إجمالي أصول البنك البالغة 1.075 تريليون جنيه.

◾ وجاء 45.6% من إجمالي صافي دخل بنك قطر الوطني الأهلي في 2023 من الاستثمار في أدوات الدين الحكومية، حيث استثمر 245 مليار جنيه، وجنى منها عوائد نحو 35 مليار جنيه.

◾ وبحلول نهاية سبتمبر 2024، وصلت حيازات "قطر الوطني" إلى 268.8 مليار جنيه، منها 170.8 مليار جنيه أذون الخزانة، و98.8 مليار جنيه سندات خزانة، وهو ما يُمثل نحو 33.8% من إجمالي الأصول المالية للبنك. وبفضل الديون الحكومية، حقق عوائد بقيمة 37.3 مليار جنيه في 9 أشهر فقط.

◾ يتكرر نفس الأمر مع البنك العربي الأفريقي الدولي، الذي بلغت حيازته من الديون الحكومية في عام 2023، نحو 167 مليار جنيه، مما أسهم في تحقيق صافي عائد بقيمة 11.7 مليار جنيه، بما يُعادل 26.5% من إجمالي العوائد السنوية.

◾ وفي النصف الأول من عام 2024، واصل "العربي الافريقي" تركيزه على الاستثمار في أدوات الدين الحكومية، لترتفع لـ 191 مليار جنيه، محققًا بفضلها صافي عائد بقيمة 13.9 مليار جنيه، خلال ستة أشهر فقط.

◾ وترى وكالة "ستاندرد آند بورز" أنه على الرغم من أن أدوات الدين الحكومية تدعم ربحية البنوك، إلا أنها تجبر البنوك على زيادة إقراض الحكومة كلما زادت احتياجاتها للتمويل، ما يجعل الاقتصاد المصري يدور في "حلقة مفرغة".

◾ ونتيجة ذلك، تُشير الوكالة الأمريكية إلى أن البنوك المصرية قد لا تكون قادرة على تحمل سيناريو تخلف الحكومة عن سداد ديونها، دون أن ينتقل الأثر إليها هي الأخرى، مما يؤدي إلى عجزها عن سداد التزاماتها المالية.

⭕ منافسة غير عادلة

◾ تفضل البنوك إقراض الحكومة، والتوسع في الاستثمار بأدوات الدين المحلي، لأنها "استثمار آمن ذا ربحية عالية ومضمونة لأن الحكومة يمكنها طباعة نقود دون سقف"، بحسب الخبير الاقتصادي، مجدي عبد الهادي لـ#متصدقش.

◾ ويقول محمد رمضان، الباحث الاقتصادي بالمبادرة المصرية للحقوق الشخصية، لـ#متصدقش، إن معدلات الفائدة المرتفعة، التي تصل إلى 28%، لا تحفز القطاع الخاص أو الأفراد على الاقتراض من البنوك، مشيًرا إلى أن عملية إقراض الأفراد والشركات تتطلب إجراءات طويلة لضمان الجدارة الائتمانية والتأكد من قدرة العميل على السداد.

◾ وتحتاج البنوك إلى توظيف الودائع المالية الكبيرة للقطاع العائلي، لذلك إقراض الحكومة عملية مربحة وخيارًا أكثر جاذبية للبنوك مقارنة بالاستثمارات الأخرى، بحسب محمد رمضان.

◾ ويؤثر إفراط الحكومة في الاقتراض من البنوك عبر أذون وسندات الخزانة، على حجم الائتمان (الأموال المتاحة) للقطاع الخاص، بحسب الخبير الاقتصادي مجدي عبد الهادي، الذي يرى في ذلك "منافسة ومزاحمة مباشرة مع القطاع الخاص المتأزم بسبب حالة الركود".

◾ ويرى الدكتور ولاء بكري، أن سهولة الاستثمار في أدوات الدين الحكومية والأرباح الكبيرة التي تحققها البنوك من هذه الاستثمارات تضع المستثمرين في وضع تنافسي غير عادل. فعندما يتوجه مستثمر للحصول على قرض لتمويل مشروعه، تسعى البنوك لتحقيق عائد مشابه للعائد الذي تحققه من إقراض الحكومة، وبالتالي يُحدد البنك للمستثمر سعر فائدة عالية ومصاريف إدارية ضخمة على القرض.

المزيد من Matsda2sh